안녕하세요?

계속해서 아직 position size에 대해서 완전히 결론이 나오지 않았는데, 특히 나오지 않은 부분이 바로 이 risk를 얼마로 두어야 할지에 대해서 아직 제대로 잡히지는 않았습니다. 하지만 그건 그것이고, 이제부터 해야 하는 일로는 이를 잡기 위한 데이터 정리에 계속해서 들어가 보아야 합니다.

먼저 해야 하는 일로는 3번째 매도/매수 룰에 대해서 한번 작업을 하도록 하고, 그 다음에는 Account를 두고서 F검정을 받고서 이후 등분산 성립 여부에 따라서 T 검정을 받아야 합니다.

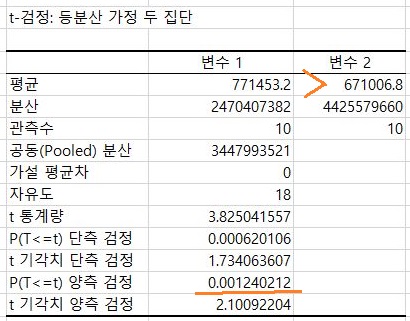

먼저 알아볼 수 있는 것으로는 위 스크린샷과 같이 일단 등분산이 성립하는 가운데 유의수준 0.05를 넘어서 1%의 리스크에서 유의차 있게 손해를 덜 보았다는 것을 볼 수 있습니다.

다음으로는 손해를 알아보는 과정에서 1.5%리스크와 2% 리스크에 대해서 한번 유의차 검정에 들어가 보도록 합니다. 역시나 같은 과정을 거쳤습니다.

그리고 나서 다음으로 확인할 수 있는 것으로는 역시나 여기서도 0.05의 유의수준 이하로 나오기 때문에, 어찌어찌 유의수준이 있게 1.5%에서 손해를 덜 보았다는 것을 확인할 수 있었습니다.

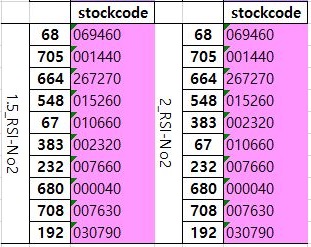

그리고 나서 다음으로 생각해 볼 수 있는 것으로는 얼마나 많은 종목들이 겹치는 지 여부인데, 일단 1%와 1.5%의 리스크에서는 모든 종목이 일치하는 것을 볼 수 있었습니다.

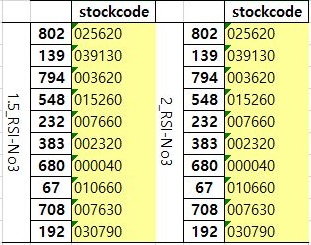

그리고 나서 1.5%와 2%를 한번 작업해서 한번 나오는 결과를 보자, 여기서도 모든 종목이 일치하는 것을 확인할 수 있었습니다.

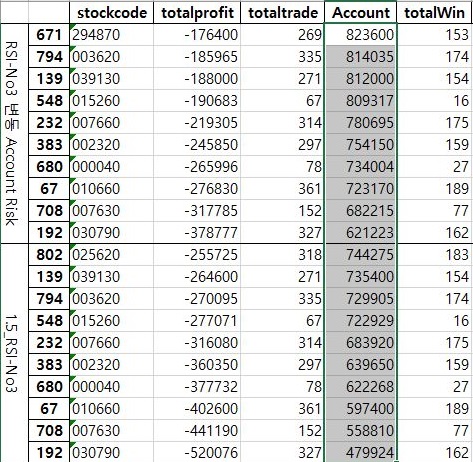

다음으로는 4번재 매도/매수 룰에서 나온 손해를 한번 통계학적 처리를 해서 유의수준을 알아보는 것을 시도하고자 합니다. 여기서 일단 1%와 1.5%의 결과를 한번 비교해 보도록 합니다.

여기서도 역시나 라고 해야 할까요? 일단 확실하게 알 수 있는 것으로는 우선 1%의 리스크만 짊어진 곳에서 손해는 훨씬 더 적게 나오는 것을 확인할 수 있었습니다.

다음으로는 1.5%와 2%의 리스크에 대해서 손해를 알아보기 위해서, 범위를 지정해서 F 검정을 받아서 등분산 여부를 알아보고, 다음으로 T 검정을 받아 보도록 합니다.

아슬아슬 하기는 하지만, 그래도 유의수준 아래로 P 값이 나와서 어찌 유의차가 있는 수준으로 1.5%가 손해를 덜 보았다고 말할 수 있게 되었습니다.

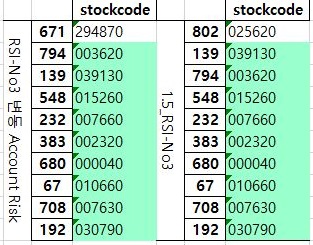

그리고 나서 한번 종목이 얼마나 일치하는 지를 살펴보니까, 여기서 하나 알 수 있는 것으로는 1개의 종목만이 다르고, 나머지는 1%와 1.5%가 일치한다는 것을 알 수 있었습니다.

다음으로 실행을 해야 하는 것으로는 역시 1.5%와 2%사이에 대해서 한번 종목이 얼마나 일치하는 지를 보도록 하는 것인데, 여기서는 100%일치하는 것을 확인할 수 있었습니다. 이래서야 이를 바탕으로 해서 얼마나 많은 종목에서 차이가 나오는 지는 모르겠습니다만, 일단 여기까지 확인을 할 수 있기는 있었습니다.

'무모한 도전-주식 인공지능 만들기' 카테고리의 다른 글

| Position Sizing을 위한 Risk를 조정한 결과 분석-12- (0) | 2020.06.12 |

|---|---|

| Position Sizing을 위한 Risk를 조정한 결과 분석-11- (0) | 2020.06.12 |

| Position Sizing을 위한 Risk를 조정한 결과 분석-9- (0) | 2020.06.12 |

| Position Sizing을 위한 Risk를 조정한 결과 분석-8- (0) | 2020.06.12 |

| Position Sizing을 위한 Risk를 조정한 결과 분석-7- (0) | 2020.06.11 |